Dropshipping đang ngày càng trở nên phổ biến trong lĩnh vực thương mại điện tử. Tuy nhiên, vấn đề về thuế khi kinh doanh tại Mỹ luôn là rào cản lớn đối với nhiều nhà bán hàng quốc tế.

Thuế khi bán hàng dropshipping được phân loại theo cách thức thu khác nhau. Một số loại thuế bạn cần thu từ khách hàng và sau đó nộp cho chính phủ. Ngược lại, một số loại thuế chỉ cần nộp trực tiếp cho chính phủ.

Ví dụ: dropshipper phải nộp thuế thu nhập cho chính quyền dựa trên khung thu nhập của mình. Trong khi đó, thuế bán hàng lại có quy trình khác. Bạn phải thu thuế từ khách hàng trước, sau đó mới nộp lại cho chính phủ.

Vì vậy trong bài viết này chúng ta cùng tìm hiểu các loại thuế khi kinh doanh tại Mỹ:

- Thuế bán hàng (sale tax)

- Thuế thu nhập doanh nghiệp (Corporate income tax)

- Thuế thu nhập cá nhân (income tax)

- Thuế Tại Nguồn (source tax)

- Thuế nhập khẩu hàng hoá (Customs or duty tax)

Thuế bán hàng (Sales Tax) tại Hoa Kỳ.

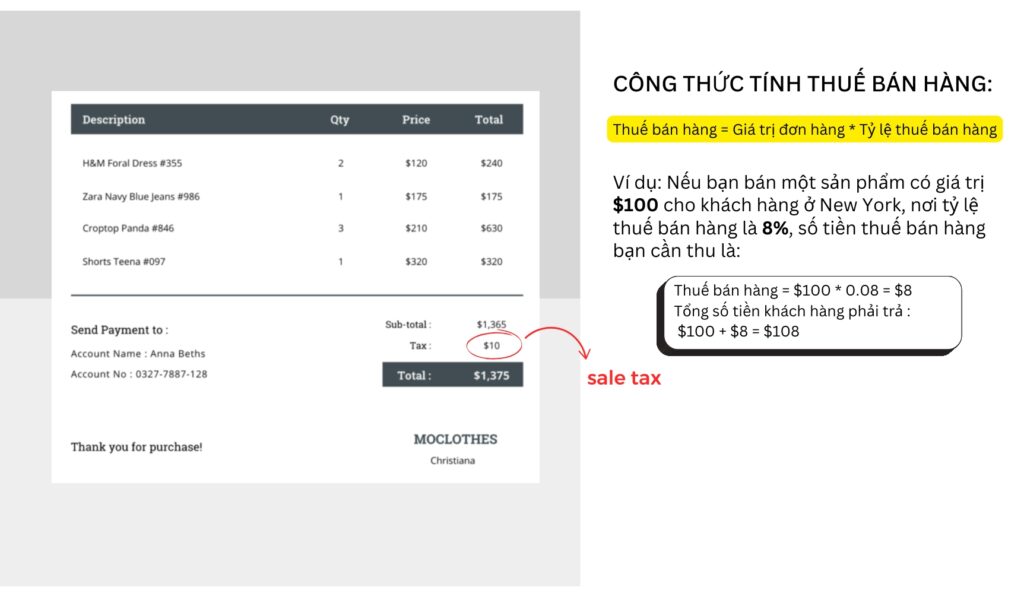

Sales tax là một loại thuế mà bạn phải trả cho tiểu bang hoặc thành phố trên mỗi giao dịch bán hàng của bạn. Thường thì, khách hàng cuối cùng sẽ trả thuế bán hàng trên giao dịch và sau đó bạn lại phải nộp số tiền đó cho chính phủ.

Để có thể thu thuế bán hàng online, bạn cần phải có (Seller’s Permit): Đây là một loại giấy phép mà bạn cần có để kinh doanh và thu thuế bán hàng từ khách hàng. Nó cũng cho phép bạn bán sản phẩm trực tuyến.

Ở Mỹ, có năm tiểu bang không thu thuế bán hàng. Trong những tiểu bang này, bạn không cần có giấy phép kinh doanh

Tìm hiểu thêm về Sale Tax: Thuế bán hàng (sale tax) tại Mỹ

Khi nào bạn cần thu và trả sale tax?

Bạn KHÔNG CẦN thu thuế bán hàng.

Bạn có thể có “nexus kinh tế”. Nexus kinh tế nghĩa là bạn bán hàng với doanh thu hoặc số lượng g

iao dịch nhất định trong một tiểu bang cụ thể của Mỹ. Khi đó, bạn CÓ NGHĨA VỤ thu thuế bán hàng theo luật của tiểu bang đó.

Dù bạn không sinh sống tại Mỹ, nhưng nếu bạn lưu trữ hàng hóa tại đây hoặc có bất kỳ “nexus thuế bán hàng” nào khác (nhân viên, văn phòng, chi nhánh hoặc kho hàng), bạn PHẢI tuân thủ luật thuế bán hàng của tiểu bang đó.

Tương tự như các tình huống trên, nếu bạn có hoạt động kinh doanh hoặc lưu trữ hàng hóa tại Mỹ, bạn PHẢI tuân thủ luật thuế bán hàng của tiểu bang, bất kể tình trạng pháp lý của bạn.

Đăng ký và thu sale tax

Khi nào bạn cần đăng ký sale tax?

Đăng ký thuế bán hàng sớm:

- Tốt nhất: Nên đăng ký trước khi mở doanh nghiệp.

- Một số tiểu bang: Yêu cầu nộp đơn xin chứng chỉ thuế bán hàng ít nhất 20 ngày trước khi mở cửa.

Đăng ký khi có nghĩa vụ thuế mới:

- Bất cứ khi nào: Phát sinh nghĩa vụ thuế bán hàng mới ở tiểu bang khác.

- Có thể không cần thiết ban đầu: Nhưng có thể bắt buộc khi doanh số tăng.

Làm thế nào để nộp sale tax?

Thuế bán hàng được quản lý thông qua sở thuế vụ của tiểu bang nơi bạn kinh doanh. Quá trình đăng ký thường được thực hiện trực tuyến, nhưng trong một số trường hợp, bạn có thể cần phải fax hoặc gửi thư đơn đăng ký trực tiếp.

Quy trình chung thường như sau:

- Chuẩn bị thông tin doanh nghiệp của bạn.

- Truy cập vào trang web của sở thuế tiểu bang.

- Tìm các mẫu đơn đăng ký.

- Điền vào đơn đăng ký, sau đó gửi đến tiểu bang.

Bạn cũng có thể đơn giản hóa quá trình bằng cách để CongtySetup lo liệu việc chuẩn bị, nộp đơn và thanh toán cho việc đăng ký thuế bán hàng của bạn.

Thuế bán hàng là bao nhiêu?

- Mỗi tiểu bang của Hoa Kỳ đặt ra mức thuế bán hàng riêng, thường phụ thuộc vào doanh thu của bạn kiếm được tại từng tiểu bang đó. Thuế suất bán hàng ở Hoa Kỳ dao động từ 0%-9,5%+

- Các bang không thu thuế bán hàng: New Hampshire, Oregon, Montana, Alaska và Delaware.

- Bạn tham khảo ngưỡng phải đóng thuế bán hàng theo từng bang ở thời điểm hiện tại:

Corporate income tax (Thuế thu nhập doanh nghiệp) tại Hoa Kỳ

Chính phủ liên bang hoặc tiểu bang sẽ thu thuế dựa trên thu nhập mà doanh nghiệp của bạn đã kiếm được. Doanh nghiệp phải trả thuế thu nhập cho Federal (liên bang) và cả State (tiểu bang)

Nếu công ty của bạn được thành lập ở một trong chín tiểu bang này, bạn không cần phải nộp thuế thu nhập tiểu bang cho doanh nghiệp dropshipping của bạn: Alaska, Florida, Nevada, New Hampshire, South Dakota, Tennessee, Texas, Washington, Wyoming

- Thuế Liên Bang (federal corporate tax)

Thuế suất thuế thu nhập doanh nghiệp liên bang hiện tại là 21% trên tổng thu nhập của doanh nghiệp sau khi đã trừ đi các chi phí hợp lý và được chấp nhận theo luật thuế.

- Thuế Tiểu Bang (state corporate tax)

Mức thuế suất và quy định về thuế thu nhập doanh nghiệp khác nhau tùy theo từng bang. Tìm hiểu TẠI ĐÂY

Đăng ký và kê khai thuế

- Đăng Ký Mã Số Thuế Liên Bang (EIN): Bạn cần đăng ký mã số thuế liên bang (EIN) với IRS (Internal Revenue Service).

- Kê Khai Thuế Hàng Năm: Doanh nghiệp của bạn cần nộp báo cáo tài chính và kê khai thuế thu nhập doanh nghiệp hàng năm cho IRS và cơ quan thuế của bang (nếu có).

Thuế thu nhập cá nhân

Nếu bạn không phải là cư dân Hoa Kỳ bạn sẽ phải nộp:

- Thuế thu nhập cá nhân tại Mỹ chỉ trên thu nhập có nguồn gốc từ Hoa Kỳ.

- Thuế thu nhập cá nhân tại nơi bạn sống toàn bộ thu nhập của bạn.

Việt Nam và Hoa Kỳ có hiệp định tránh đánh thuế hai lần để ngăn ngừa việc cùng một thu nhập bị đánh thuế hai lần bởi cả hai quốc gia. Hiệp định này cho phép bạn hưởng các quyền lợi về miễn thuế hoặc tín dụng thuế.

Thuế source tax

Source tax là loại thuế bạn phải trả cho nhà cung cấp của bạn. Tương tự như thuế bán hàng, nhà cung cấp sẽ tính thuế này dựa trên một phần trăm của tổng giá trị mua hàng, thường là 10%.

Ví dụ, nếu một sản phẩm có giá gốc là 10 đô la và tỷ lệ source tax là 10%, chúng ta sẽ phải trả tổng cộng là 11 đô la. Vì vậy, khi tính toán lợi nhuận, luôn luôn cần tính cả thuế nguồn để đảm bảo không gánh thêm chi phí.

Thuế hải quan

Thuế hải quan là loại thuế áp dụng cho các sản phẩm được vận chuyển qua biên giới quốc gia. Đối với các lô hàng dropshipping vào Mỹ, bạn có thể phải nộp thuế hải quan, với mức thuế dao động từ 0% đến 37,5% tùy thuộc vào loại sản phẩm và giá trị của chúng.

- Quy định miễn thuế: Đối với các lô hàng có giá trị dưới $800, bạn có thể không phải nộp thuế hải quan, nhưng việc kiểm tra trước với cơ quan hải quan là rất quan trọng.

Cách xác định mức thuế hải quan:

- HS Code: Mỗi loại hàng hóa có một mã HS (Harmonized System) khác nhau, và mức thuế suất sẽ được xác định dựa trên mã HS này.

- Phí Hải Quan: Ngoài thuế nhập khẩu, bạn còn có thể phải nộp các phí hải quan khác như phí xử lý hải quan.

Kết luận

Kinh doanh tại Mỹ đòi hỏi sự hiểu biết rõ ràng về các loại thuế khác nhau để tránh gặp phải các vấn đề pháp lý. Thuế Khi Kinh Doanh tại Mỹ bao gồm nhiều quy định phức tạp, đòi hỏi sự chuẩn bị kỹ lưỡng. Để đơn giản hóa quy trình đăng ký thuế và tuân thủ các quy định về thuế, bạn có thể sử dụng dịch vụ của CongtySetup. Chúng tôi hỗ trợ đăng ký cả mã số thuế EIN và ITIN một cách nhanh chóng và chuyên nghiệp.